Forrás: Lew Rockwell

Forrás: Lew Rockwell

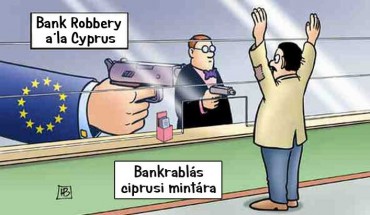

Aki esetleg lemaradt a bejelentésről, jó, ha tudja, hogy a Cipruson már látott bankmentő módszer hamarosan más országokban is életbe lép.

A G20-as tagországok (köztük az Európai Unióval) november 16-án fontos döntést hoztak. A világ megabankjai mostantól jogosultak a betétesek pénzét használni biztosítékként derivatív ügyleteikhez, ha pedig veszítenek, a biztosíték az ügyleti partnert illeti majd.

A G20-as országok kormányai pedig kötelesek a megállapodást törvénybe iktatni, amit a legtöbben már meg is tettek.

Megbocsátható, ha valaki nem szentelt túl sok figyelmet a G20-as találkozónak, hiszen nagyjából az folytatódott, amit korábban elkezdtek, mégpedig, hogy a központi bankok pár ezermilliárd dollárt/eurót injekcióznak a globális gazdaságba.

A találkozón azonban egy fárasztó című javaslatot is elfogadtak: A globális, rendszerszinten fontos bankok veszteségnyelő képességének megfelelőségéről szóló határozatot. Nem az a fajta olvasmány, amit az ember nem tud letenni. Az átlagolvasó valószínűleg már a cím láttán tovább áll, pedig a javaslat alapjaiban változtatja meg a bankokra vonatkozó szabályokat az egész világon, és ahogy várható volt, nem jó irányban.

A változtatás eredményeként „fedezetlen tartozásokkal” tőkésíthetik fel a bukásra-túl-nagy-bankokban elhelyezett betéteket, ezzel elkerülve azokat a csúnya és a lakosság körében rendkívül népszerűtlen, az adófizetők pénzéből finanszírozott bankmentéseket, amelyeket a 2008-2009-as pénzügyi válság során alkalmaztak.

Ezeknek a fedezetlen tartozásoknak a jelentős hányadát pedig a mi bankbetéteink teszik ki. A fizetésképtelen bankok tehát a mi bankbetéteink értékpapírrá konvertálásából tőkésítik majd fel magukat. Tehát ezentúl, amikor pénzt teszünk a bankba, ugyanakkora kockázatot vállalunk, mintha részvényt vásárolnánk. De mondhatnánk azt is, hogy olyan mintha a Hullócsillag nevű lóra tennénk a Kincsem parkban, mert a bankok lényegében ezt teszik a pénzünkkel.

A G20-as találkozón azt is eldöntötték, hogy a derivatívák – azok a toxikus szerződések, amiket Warren Buffett „pénzügyi tömegpusztító fegyvernek” nevezett – biztosított tartozásnak számítanak.

Mivel tehát mostantól a bankbetéteink fedezetlen tartozásnak számítanak, amelyeket a bank egy biztosított hitelezőnek fedezetként nyújt, találd ki, hogy kié lesz a pénzed, ha a bank befektetése balul sül el? Segítek: nem a tiéd.

Fej vagy írás? Ha fej, akkor a bank nyer, ha írás, akkor te veszítesz.

Szerencsére a „biztosított betétekre” ez nem vonatkozik. Az Egyesült Államokban például a biztosított bankokban őrzött betétek 100 százaléka 250.000 dollár értékig védett a szövetségi betétbiztosításnak köszönhetően, ugyanakkor a biztosításként szolgáló alap tartalékrátája 1% alatt van. Tehát az FDIC minden 100 dollárra kevesebb, mint 1 dollár fedezettel rendelkezik a valóságban.

Ez azért még így is elég sok pénz, ami 2014 szeptember végén 54 milliárd dollárt jelentett, ugyanakkor a 6000 milliárd dollár értékű biztosított betéthez képest mégiscsak eltörpül, nem beszélve a derivatív szerződésekről, amelyek teljes összege csaknem 300 000 milliárd dollár. Egyetlen Wall Street-i bank csődje elég lenne a teljes biztosítási fedezet kimerítésére.

Az amerikai törvények lehetővé teszik, hogy az államkincstár kiegészítse a hiányzó összeget, csakhogy bankválságok idején a baj csőstül jön. Sokan állnak majd sorba pénzért, köztük olyanok, akik valószínűleg jobb politikai kapcsolatokkal rendelkeznek nálunk, átlagpolgároknál.

És, hogy ez hogyan néz ki a valóságban? A G20-ak által elfogadott forgatókönyv szerint a nem biztosított bankbetétek rosszabb helyzetben lennének, mint a ciprusi állami bankok számlatulajdonosai 2013-ban, amikor Ciprus fizetésképtelenné vált. Az ő követeléseik előnyt élveztek a derivatív ügyleti partnerekhez képest. Egyes nem biztosított betétesek a pénzük felét is visszakapták (bár az egyik állami tulajdonú bank esetében semmit sem kaptak).

És, hogy ez hogyan néz ki a valóságban? A G20-ak által elfogadott forgatókönyv szerint a nem biztosított bankbetétek rosszabb helyzetben lennének, mint a ciprusi állami bankok számlatulajdonosai 2013-ban, amikor Ciprus fizetésképtelenné vált. Az ő követeléseik előnyt élveztek a derivatív ügyleti partnerekhez képest. Egyes nem biztosított betétesek a pénzük felét is visszakapták (bár az egyik állami tulajdonú bank esetében semmit sem kaptak).

Talán a Lehman Brothers még jobb példa a helyzetre. Amikor a bank 2008-ban csődöt jelentett, a nem biztosított hitelezők dolláronként 21 centet kaptak.

Az ember elgondolkozik, hogy vajon a G20-ak miért hoztak ilyen döntést. Az egyik legkézenfekvőbb magyarázat, hogy el akarják kerülni a politikailag népszerűtlen mentőcsomagok ismételt bevetését a megabankok javára.

Ugyanakkor létezik egy másik, kevésbé egyértelmű ok is. A G20-ak azt remélik, hogy az emberek így a tagállamok által is biztosított államkötvényekbe fektetnek inkább, aminek hatására a legtöbb G20 országra jelenleg jellemző, aggasztóan magas kamatok csökkennének.

Nem tudom, mikor fog kitörni a következő globális pénzügyi válság, de azt igen, hogy kinek a pénztárcája bánja majd. Nem azoké a bankároké és pénzügyi zseniké, akik a saját bukásukat okozó „pénzügyi tömegpusztító fegyvereket” kitalálták.

Nincsenek megjegyzések:

Megjegyzés küldése